套利原理

注意

本文是普及金融市场交易的基础知识,不是为了鼓励大家去炒股炒币。相反,通过学习证券知识,理解衍生品原理,可以更好地认识市场风险,自觉放弃杠杆赌博暴富等不切实际的幻想,避免落入各种理财、带单、空气币等诈骗套路。本文一切内容均不构成任何投资意见或建议。

在金融交易市场,有一种资金,专门从事低风险的低买高卖的投资策略,这种策略称为套利。

套利有很多种策略,我们以币圈为例,列举几种常见的套利策略。

跨交易所套利

以BTC为例,各交易所的价格虽然趋近,但很多时刻都有差价。如果A交易所价格比B交易所高,最简单的套利策略就是在A交易所卖出BTC,在B交易所买入等量的BTC。如果赚取的差价比两次交易的手续费多,那么这个套利策略就是成功的。

该策略要求A、B两个交易所各放一定数量的BTC和USD。最理想情况是A、B交易所的价差一会是正的,一会是负的。如果A交易所的价格长期略高于B交易所,那么很快A交易所的BTC将耗尽,B交易所的USD将耗尽,套利者还需要跨交易所转移资产,套利的效率将大大降低。

实际上正是由于跨交易所套利的存在,各交易所的BTC价格才总是趋于一致。跨交易所套利也不是没有风险,该策略的风险主要有3点:

- 盘口流动性不足导致滑点损失;

- API响应太慢导致下单时盘口已发生变化;

- 有一侧交易不成功导致仓位不平衡。

期现套利

对交割合约来说,交割价格就是现货价格。但是,如果离交割还有一段时间,通常期货合约价格会比现货高一点,这个时候,就有套利空间。

以BTC正向合约为例,假设现货价格是$40,000,期货价格是$40,400,升水1%,到期还有两个月,那么此刻,先花$40,000买入₿1现货,同时以$40,400的价格卖出₿1期货,然后耐心持有到交割日:

- 如果交割价格是$50,000,那么现货盈利$10,000,期货亏损$9,600,整体盈利$400;

- 如果交割价格是$30,000,那么现货亏损$10,000,期货盈利$10,400,整体盈利还是$400;

- 如果交割价格是$40,000不变,那么现货不盈利也不亏损,期货盈利$400,整体盈利还是$400。

可见,期现套利的关键是卖出的期货数量一定要和买入的现货数量相等,这样就可以几乎无风险地赚取升水的差价。

让我们来计算一下收益率。首先,买入₿1现货需要投入$40,000,卖出₿1期货需要10%的保证金,即$4,040,最后收益$400,收益率0.91%。假设两个月到期,则换成年化收益率为5.5%。

如果使用我们前面提到的支持混合保证金的交易所,那么直接用买入的₿1作为期货保证金卖空,则无需再投入USD,收益率将变成1%,年化6%,且避免了价格上升时期货爆仓的风险。

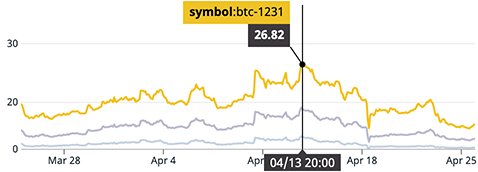

年化6%看上去不高,但实际上,市场疯狂的时候,合约升水幅度非常大。我们可以看看2021年4月比特币创历史新高时的升水,在FTX交易所12月31日到期的合约BTC1231升水最高达26.82%:

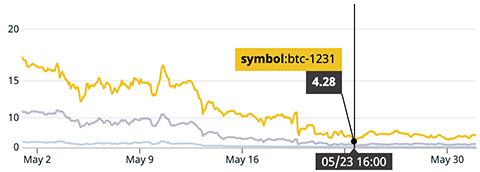

实际上20%以上的升水持续了至少两周,以20%的升水计算年化收益率高达26.67%。但这并不意味着4月份做期现套利必须持有到年底,因为5月份暴跌后,升水幅度迅速减少到5%:

如果以20%价差开始套利,5%价差平仓,这意味着一个月的时间即可实现15%的利润。

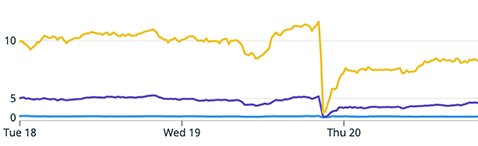

如果我们把价格曲线的周期放大,看看2021年5月19日暴跌的当天的价差:

BTC1231合约的基差跌到过0,精准选择平仓时刻可以完全吃掉20%的价差。

如果长期观察比特币市场,老鸟一般都知道,暴跌后往往会有一个暴力反弹,随着价格反弹企稳,基差从0扩大至约6~8%。

基差扩大也是套利的时机。对于这种情况,我们应当做空现货,做多BTC1231合约,等基差扩大后再平仓。

那么问题来了:如何做空现货?

有的童鞋会去融币做空,但那需要抵押。我们前面提到了永续合约几乎能完全地跟踪现货价格,因此,可以做空永续合约,做多BTC1231合约,来赚取基差扩大的钱。

做空永续还有一个好处:只需要10%的保证金,再加上做多BTC1231合约需要的10%的保证金,实际上相当于5倍杠杆套利,6%的套利空间实际收益率是30%,仅仅需要不到1天时间。

期现套利也不是无风险,这种策略的风险在于:

- 如果现货价格上涨,基差扩大,会带来浮亏;

- 对于无法使用现货BTC充当保证金的期货合约来说,10%的保证金在价格上涨10%将爆仓,需要时刻注意补充保证金;

- 套利规模过大时平仓会面临流动性风险。

做空永续,做多远期的反向套利策略也有一定风险,这种策略的风险在于,如果永续和远期两个仓位互相独立,浮盈不能填补浮亏,则一侧仓位存在很大的爆仓风险,一定要选择合并所有仓位计算盈亏的交易所。

此外,期现套利的规模取决于远期合约的总持仓量。开仓时不能一次梭哈,而是要小步快跑期现同时加仓防止滑点过大,平仓时也要小步快跑。极端行情下想要最大化利润的时间窗口很短,最好使用程序交易来替代手工下单。

还有一些其他的套利方式,例如ETF套利,期权套利等,这里就不一一介绍了。

最后讲一下,套利实际上是有利于市场的价格发现功能的。因为市场短期可能会因为种种原因出现不正常的价差,而套利交易会促使价差恢复到正常范围,同时也提高了市场的流动性。